Mise à jour des résultats financiers d’Aviva plc au T3 2021

11 novembre 2021 (Londres, Royaume-Uni) – Pour lire ce communiqué en entier, cliquer ici (en anglais seulement).

La croissance et la mise en œuvre de notre stratégie ont permis à Aviva de réaliser une solide performance depuis le début de l’année

Aviva est en bonne voie pour atteindre ou dépasser les objectifs de remontées de liquidités et de réduction des coûts

Solvabilité et liquidités solides. Remboursement de capital d’au moins 4 G£ en cours, avec rachat d’actions pour environ 450 M£ sur 750 M£ terminé

Déclaration d’Amanda Blanc, cheffe de la direction du Groupe :

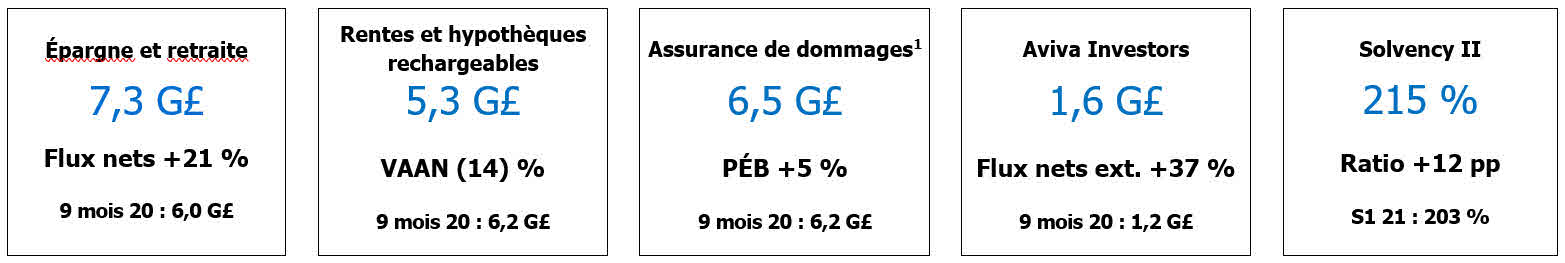

« Aviva a enregistré une solide performance ces neuf premiers mois. Des flux records en Épargne et retraite, ainsi qu’une excellente croissance en Assurance de dommages, nous confortent dans le potentiel de croissance d'Aviva. Les flux nets en Épargne et retraite ont augmenté de 21 % depuis le début de l'année, un résultat qui s’inscrit dans la continuité de la solide performance que nous avons enregistrée au premier semestre. Le volume des régimes collectifs de retraite a également connu une forte accélération au troisième trimestre. Les primes d'assurance de dommages1 ont augmenté de 5 % depuis le début de l'année, une hausse qui reflète tant une forte fidélisation de nos clients que l'obtention de nouvelles affaires, en particulier en Assurance des entreprises.

Nous continuons à faire d’excellents et rapides progrès stratégiques, dans l'ensemble de l’entreprise. La cession de nos divisions en France et en Italie qui s’est achevée en milieu d’année est une étape importante dans la mise en place d'une Aviva radicalement simplifiée et recentrée. Nous tenons notre engagement de verser au moins 4 milliards de livres sterling de capital aux actionnaires, avec environ 450 millions sur les 750 millions de livres sterling en rachat d'actions déjà réalisé avec succès.

Aviva vise l’objectif Zéro émission nette d'ici 2040; à cet égard, nous saluons le plan du gouvernement obligeant les institutions financières à publier des plans de transition. Cela contribuera à ce que chaque entreprise s'engage à atteindre l'objectif Zéro émission nette – qu'il s'agisse d'un assureur, d'une banque ou d'un gestionnaire d'actifs – et que chacune le fasse avec rigueur et cohérence.

Nous envisageons l'avenir avec confiance. Nous nous attendons à ce que la bonne dynamique commerciale se poursuive au quatrième trimestre et nous sommes en bonne voie d’atteindre ou de dépasser nos objectifs de trésorerie et de réduction des coûts. »

Forte croissance des ventes dans la branche Vie2 et forte croissance des primes dans la branche Dommages

- Ventes réalisées par les divisions Vie d’Aviva R.-U. et Irlande : 25,3 G£ (contre 21,8 G£ pour les 9 premiers mois de 2020), avec une forte croissance de la branche Épargne et retraite. Amélioration du volume des rentes par rapport au premier semestre, avec 2,4 G£ en régimes de retraite collectifs souscrits au T3 2021, ce qui porte le volume des neuf premiers mois de 2021 à 4,0 G£ (contre 5,0 G£ pour la même période en 2020).

- Primes brutes émises (PÉB)1 en Assurance de dommages en hausse de 5 % : totalisent 6,5 G£ pour les neuf premiers mois de 2021 (contre 6,2 G£ pour la même période en 2020), avec un REC1 de 92,4 % (contre 98,1 % à la même période en 2020).

Focalisation continue sur le rapport coûts-efficacité

- Coûts contrôlables1, 3 en baisse de 2 % (coûts de mise en œuvre de la réduction des coûts et coûts liés à la norme IFRS 17 exclus) – totalisent 2 045 M£ pour les neuf premiers mois de 2021 (contre 2 080 M£ pour la même période en 2020), en dépit de vents contraires dus à l’inflation et d’investissements ciblés dans la croissance.

- En voie d’atteindre l'objectif d'économies de 300 M£ en 2022 par rapport à notre base de référence de 2018 et déduction faite de l'inflation. L'objectif à plus long terme demeure d'atteindre un rapport coûts-efficacité qui se place dans le quartile supérieur.

Perspectives positives en remontées de liquidités

- Forte croissance des remontées de liquidités attendue pour l'année, par rapport à la somme de 1,4 G£ atteinte l'année dernière (remontées de liquidités pour les neuf premiers mois de 2021 : 1,1 G£); nous sommes en bonne voie d’atteindre notre objectif de plus de 5 G£ de liquidités1 cumulées provenant des divisions opérationnelles pour la période entre 2021 et 2023.

1 Activités poursuivies.

2 Les ventes réalisées font référence à la valeur actualisée des affaires nouvelles (VAAN), qui est un indicateur alternatif de performance; de plus amples informations à cet égard se trouvent dans la section « Autres informations » de l'annonce des résultats préliminaires de 2021.

3 Les coûts contrôlables représentent les charges diverses des Activités poursuivies totalisant 1,7 G£ pour les neuf premiers mois de 2021; ces charges diverses sont présentées dans le compte de résultat consolidé selon les normes IFRS et ont été ajustées pour montrer les frais généraux opérationnels contrôlables associés au maintien de nos activités (ils sont, par exemple, ajustés pour inclure les coûts d'acquisition indirects et pour exclure certaines charges, comme l'amortissement et la dépréciation, ainsi que les taxes, les frais et les impôts qui dépendent des primes et sont donc directement corrélés aux primes). La mesure des coûts contrôlables est un indicateur alternatif de performance, de plus amples informations à cet égard se trouvent dans la section « Autres informations » de l'annonce des résultats préliminaires de 2021.