MISE À JOUR DES RÉSULTATS FINANCIERS D’AVIVA PLC AU T1 2021

L’exécution de notre stratégie et la progression de notre lancée nous font envisager l’avenir avec confiance

27 mai 2021 (Londres, Royaume-Uni) – Pour lire ce communiqué en entier, cliquer ici (en anglais seulement).

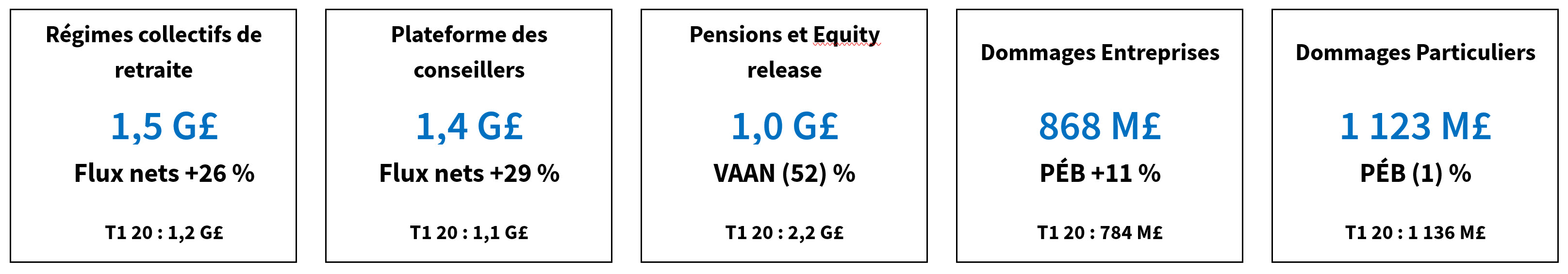

Flux nets trimestriels record pour les branches Épargne et Retraite et volume des ventes1 de la branche Dommages au premier trimestre le plus élevé en dix ans

- La valeur actualisée des affaires nouvelles (VAAN) du portefeuille principal de la branche Vie dans nos marchés principaux est de 8,3 G£ (8,3 G£ au T1 2020), les branches Épargne et Retraite ont augmenté tandis que le volume des Pensions et des hypothèques rechargeables (Equity release) a baissé, le tout dans un marché modéré comparativement au marché de 2020, qui avait connu un fort démarrage.

- Le montant des Primes émises brutes (PÉB) dans nos marchés principaux est en hausse de 4 %, totalisant 2,0 G£ (contre 1,9 G£ au T1 2020), ce qui porte le REC à 90,6 % (contre 118,7 % au T1 2020).

Exécution de notre stratégie par la vente de huit entreprises pour 7,5 G£, le produit de ces ventes est attendu fin 2021

- Les cessions d'Aviva Vita et de la filiale en Turquie sont à présent terminées; en ce qui concerne la France, les processus de consultation sont également terminés, et l’accord de vente et d'achat a été signé.

- Le retour sur investissement sera important pour nos actionnaires une fois les transactions annoncées achevées.

Excellente solidité financière

- Ratio des fonds propres selon Solvabilité II de 209 % (contre 202 % pour l’exercice de 2020) et liquidités du Groupe (avril 2021) de 2,9 G£ (contre 4,1 G£ en février 2021).

- Ratio de levier financier selon Solvabilité II de 28 % (contre 31 % pour l’exercice de 2020), ce pourcentage reflète une offre acceptée de 1 G£ au T1 2021, ainsi qu’une réduction supplémentaire de 2 % représentant 0,9 G£ en échéances attendues au second trimestre.

Orientation plus marquée vers l’accroissement du rendement

- Les coûts contrôlables2 de nos principaux marchés (coûts de mise en œuvre de la réduction des coûts et coûts liés à la norme IFRS 17 exclus) sont de 720 M£ (contre 725 M£ au T1 2020) – nous sommes en bonne voie d'économiser 300 M£ en 2022 (par rapport à notre point de référence de 2018).

- Nous investissons dans la croissance interne et la simplification des opérations là où nous voyons un intérêt évident pour les actionnaires.

Déclaration d’Amanda Blanc, cheffe de la direction du Groupe :

« Nous avons très bien progressé au premier trimestre. Nous avons terminé le recentrage de notre portefeuille en vendant huit entreprises non essentielles, le produit de ces ventes représente 7,5 milliards de livres sterling en liquidités. Nous avons fait d'excellents progrès dans la réduction de l'effet de levier en diminuant notre dette de 1,9 milliard de livres sterling au premier semestre de 2021, et nous prévoyons que le ratio de levier financier sera d'environ 26 % au premier semestre 2021.

Nous nous concentrons à présent sur la croissance et la rentabilité de nos activités au Royaume-Uni, en Irlande, au Canada et à Aviva Investors. Nous sommes satisfaits de la dynamique dans des domaines clés et misons sur notre position dominante dans ces marchés. Les flux nets des branches Épargne et Retraite ont augmenté de 31 %, les flux et les rendements d’Aviva Investors ont également augmenté. La demande pour les rentes globales a été modérée au premier trimestre, mais nous avons observé un bon démarrage au deuxième trimestre. Les ventes1 en assurance des entreprises continuent de croître fortement, elles sont en hausse de 13 % au R.-U. et de 6 % au Canada; en ce qui concerne l’assurance des particuliers au Royaume-Uni, le volume de primes s’est maintenu, mais la part de marché a augmenté.

Nous continuons à soutenir nos clients aux prises avec la COVID, notamment en prolongeant les protections d’assurance et en reportant les paiements mensuels pour ceux qui éprouvent des difficultés financières.

Notre performance positive au premier trimestre 2021 nous conforte dans les cibles que nous avons annoncées en début d’année. Nous restons toutefois résolument axés sur l’amélioration de la performance et savons qu’il nous reste encore beaucoup à faire pour parvenir à un plus grand retour sur investissement pour nos actionnaires. »

1 Les « ventes » s’entendent de la valeur actualisée des affaires nouvelles (VAAN) dans notre branche Vie, et les primes émises brutes (PÉB) sont celles perçues par notre branche Dommages, ces indicateurs sont des mesures alternatives de performance; la section Other Information du Preliminary Announcement 2020 (en anglais seulement) contient des informations supplémentaires. La référence aux ventes record réalisées au premier trimestre concerne la branche Dommages de nos principaux marchés, à savoir le Royaume-Uni, l’Irlande et le Canada.

2 Les coûts contrôlables sont ceux des marchés principaux (y compris les activités d’Aviva Investors en France et en Pologne, dont Aviva s’est départie), du Groupe et des autres activités du Groupe